IL PUNTASPILLI di Luca Martina

Continua la saga che ci sta regalando (si fa per dire…) colpi di scena a non finire in questo 2022.

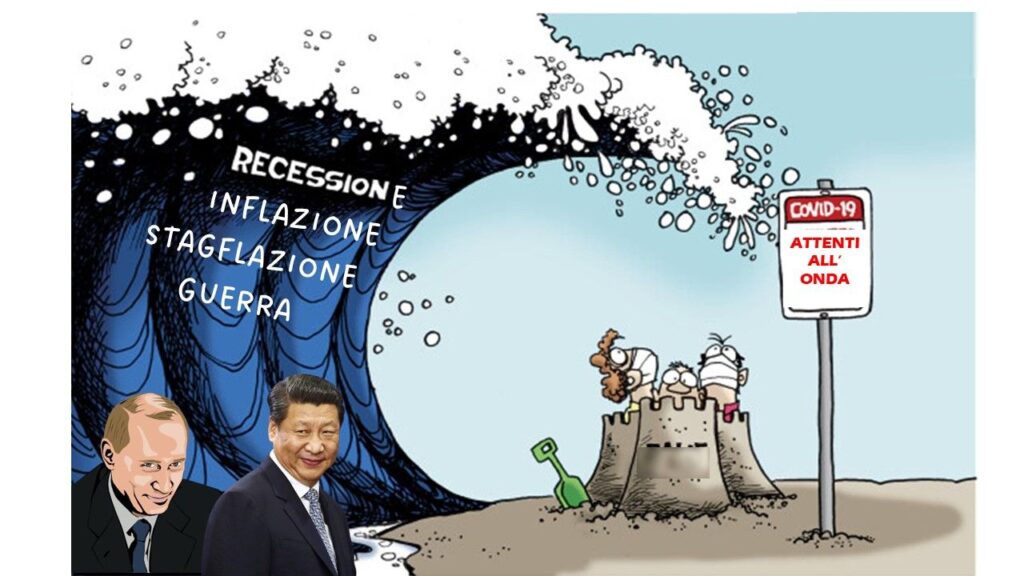

Durante una pandemia di dimensioni bibliche, esplosa da più di due anni e che continua a ribellarsi alle contromisure messe in atto, si è verificato, nella vicina Russia, il risveglio rabbioso di uno dei più temuti signori della guerra.

Vladimir, l’Impalatore delle libertà, Putin vuole riportare i confini del suo impero dove erano stati, col ferro e col fuoco, fissati dai suoi predecessori sovietici e il resto del mondo si trova ora impegnato in un’epica battaglia del bene contro il male.

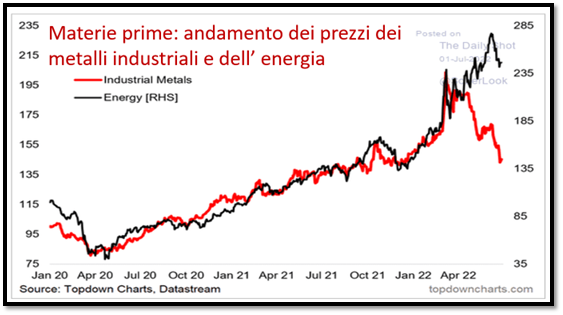

Una volta messi in movimento gli eserciti le merci hanno cessato di circolare liberamente e una crisi energetica ci sta riportando ad un passato, gli anni Settanta, non abbastanza lontano per non ricordarne le gravi ripercussioni sociali ed economiche.

Un altro grande impero, quello cinese, rimane sornione in prudente osservazione, pronto a cogliere i frutti del nuovo disordine mondiale ed accrescendo, giorno dopo giorno, la sua sfera di influenza, specie nei Paesi emergenti (che, dopo la crisi sanitaria, devono affrontare quelle energetica ed alimentare).

Nel Regno Unito Boris Johnson rassegna alla regina le sue dimissioni da leader del Partito conservatore e da premier del governo: a tre anni di distanza dal trionfo elettorale la perdita di credibilità non lasciava altra scelta a BoJo che resterà in sella fino al compimento, questo autunno, della transizione ad un nuovo governo.

Nel frattempo a Nara, lontano dalle pianure ucraine dove infuria il conflitto, un importante condottiero, Shinzo Abe, ex capo del governo nipponico, cadeva sotto i colpi di un attentatore mentre si apprestava a compattare, in vista delle elezioni politiche, le truppe del partito liberal democratico (l’ LDP).

L’evento lascia sotto shock tutti i giapponesi che si ricompattano ed alle urne confermano in massa la leadership del partito al governo, l’LDP, e del suo primo ministro Fumio Kishida (rafforzato dalla scomparsa del suo principale avversario politico interno).

Il cordoglio mondiale lascia però ben presto spazio alle notizie di scottante attualità.

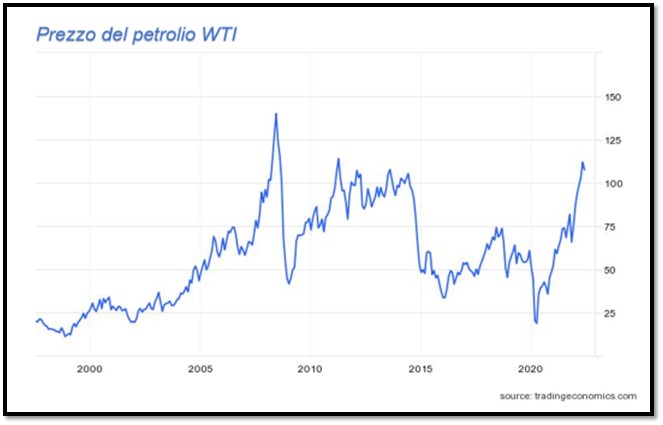

Da tutt’altra parte del globo, il capo di Stato più potente del mondo, Joe Biden, fa visita al cuore del regno del petrolio salutando il principe Mohammed Bin Salman (accusato di essere il mandante, nel 2018, dell’uccisione di un giornalista nel consolato saudita di Istanbul) con il “pugnetto” dell’amicizia e inaugura così la nuova stagione della “realpolitik” con il Paesi del Golfo. L’accoglienza ricevuta dal presidente statunitense non è stata troppo calorosa e solo nelle prossime settimane si potranno iniziare a valutare gli effetti, a cominciare dal prezzo del barile, di questo viaggio.

In Cina, intanto, il presidente Xi Jinping ricompare in pubblico dopo due settimane, giusto in tempo per assistere alla pubblicazione dei dati ufficiali sulla crescita-zero del PIL nel secondo trimestre: nella prima metà dell’anno il progresso si è ridotto ad un misero 2,5%, ben lontano dall’obiettivo dichiarato del 5,5%.

La riapertura delle città dell’impero di mezzo (chiuse per COVID negli scorsi mesi) dovrebbe aiutare Xi ad affrontare il Congresso Nazionale del Partito Comunista di novembre con il vento alle spalle ma senza dimenticare che, dietro di lui, c’è il primo ministro Li Keqiang che, con il suo atteggiamento critico, potrebbe in futuro diventare un pericoloso avversario.

Le terre emerse (per quanto? Il cambiamento climatico incombe…) sono in subbuglio e non hanno certamente aiutato le dimissioni, nella patria della grande bellezza e dei piccoli interessi di bottega, del governo presieduto da Mario Draghi.

Stimatissimo in Europa per la sua capacità di agire senza lasciarsi troppo trascinare dagli interessi di parte e, per lo stesso motivo, temuto come la criptonite dai partiti, l’ex presidente della BCE potrebbe lasciare a metà il lavoro che stava consentendo all’Italia di riguadagnare credito internazionale e, con questo, l’accesso ai copiosi fondi messi a disposizione dal Next Generation EU. Gentili lettori: benvenuti nella “House of the Draghi”!

Per chi se lo domandasse, rispondo che, purtroppo, non si tratta di una serie fantasy ma solo di un gigantesco reality. E per giunta di pessimo gusto.