L’incontro con Beatrice Venezi sarà arricchito dalla presenza dell’avvocato Anna Maria Bernardini De Pace e dal produttore Cesare Rascel

La splendida cornice del teatro Juvarra, a Torino, ospiterà giovedì 12 febbraio, alle ore 20.15, la seconda serata di “Voci fuori dal coro”, ciclo di sette appuntamenti organizzati da Enjoybook, che avrà come ospite il direttore d’orchestra Beatrice Venezi, che si racconterà al pubblico in un’atmosfera informale e coinvolgente, nel corso di una serata conviviale che non sarà soltanto ricca di emozioni, testimonianze e racconti autobiografici, ma costituirà anche un momento per gustare insieme un aperitivo accompagnato da un calice di bollicine. L’incontro con Beatrice Venezi sarà arricchito dalla presenza dell’avvocato Anna Maria Bernardini De Pace e dal produttore Cesare Rascel, figlio del noto attore e cantante Renato. Sarà un’occasione per conoscere meglio i protagonisti della serata in un contesto libero, dove la musica dal vivo creerà suggestioni e spunti per narrazioni personali, dalle passioni alle scelte di vita, dalle cadute alle rinascite, nella dimensione più autentica e senza filtri degli ospiti che si aprono a un confronto in un laboratorio di pensiero e sensibilità. Nel corso della serata, la band allieterà il pubblico con musica dal vivo in un viaggio coinvolgente tra le note, apprezzando il sottofondo musicale con il catering a disposizione.

Questa rassegna culturale rappresenta un format innovativo, capace di rompere le convenzioni tradizionali e di trasformare ogni serata in un’esperienza viva e partecipata. Qui il pubblico è parte integrante di ciò che accade, dialoga, si confronta, contribuisce a creare l’atmosfera.

Biglietti acquistabili al costo di 33 euro, di cui 3 euro devoluti alla Fondazione Piemontese per la Ricerca sul Cancro di Candiolo. È inoltre possibile acquistare il carnet a prezzo ridotto, e per i possessori della Rinascente Card usufruire di una promo. Informazioni e vendita al link

https://www.mailticket.it/evento/50972/voci-fuori-dal-coro

Mara Martellotta

La città di Torino è tutta magica, ma ci sono dei punti più straordinari di altri, uno di questi è la chiesa della Gran Madre di Dio, o per i Torinesi, ël gasometro. La particolarità del luogo è già nel nome, è, infatti, una delle poche chiese in Italia intitolate alla Grande Madre. L’edificio, proprietà comunale della città, venne eretto per volontà dei Decurioni a scopo di rendere onore al re Vittorio Emanuele I di Savoia che il 20 maggio 1814 rientrò in Torino dal ponte della Gran Madre (la chiesa sarebbe stata edificata proprio per celebrare l’evento), fra ali di folla festante. Massimo D’Azeglio assistette all’evento in Piazza Castello. Il dominio francese era finito e tornavano gli antichi sovrani. Il passaggio del Piemonte all’impero francese aveva implicato una profonda trasformazione di Torino: il Codice napoleonico trasformò il sistema giuridico, abolì ogni distinzione e i privilegi che in precedenza avevano avvantaggiato la nobiltà, la nuova legislazione napoleonica legalizzò il divorzio, abolì la primogenitura, introdusse norme commerciali moderne, cancellò i dazi doganali. La spinta modernizzatrice avviata da Napoleone con il Codice civile fu di grande impatto e le nuove norme commerciali furono fatte rispettare dalla polizia napoleonica con un controllo sociale nella nostra città senza precedenti. Tuttavia il carattere autoritario delle riforme napoleoniche relegava i Torinesi a semplici esecutori passivi di ordini imposti dall’alto e accrebbe il malcontento di una economia in difficoltà. Quando poi terminò la dominazione francese non vi fu grande entusiasmo, né vi fu esultanza per l’arrivo degli Austriaci. L’8 maggio 1814 le truppe austriache guidate dal generale Ferdinand von Bubna-Littitz entrarono in città, e prontamente rientrò dal suo esilio in Sardegna il re Vittorio Emanuele I, il 20 maggio dello stesso anno. Il re subito volle un immediato ritorno al passato, ossia all’epoca precedente il 1789, abrogando tutte le leggi e le norme introdotte dai Francesi. Il nuovo regime eliminò d’un tratto il principio di uguaglianza davanti alla legge, il matrimonio civile e il divorzio, e reintrodusse il sistema patriarcale della famiglia, le restrizioni civili riservate a ebrei e valdesi e restituì alla Chiesa cattolica il suo ruolo centrale nella società. Il 20 maggio 1814 fu recitato un Te Deum nel Duomo di Torino per celebrare il ritorno del re, che si fermò a venerare la Sacra Sindone. L’autorità municipale festeggiò il ritorno dei Savoia costruendo una chiesa dedicata alla Vergine Maria nel punto in cui il re aveva attraversato il Po al suo rientro in città. A riprova di ciò sul timpano del pronao si legge l’epigrafe “ORDO POPVLVSQVE TAVRINVS OB ADVENTVM REGIS”, (“L’autorità e il popolo di Torino per l’arrivo del re”) coniata dal latinista Michele Provana del Sabbione.

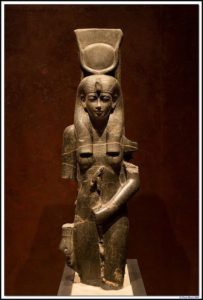

La città di Torino è tutta magica, ma ci sono dei punti più straordinari di altri, uno di questi è la chiesa della Gran Madre di Dio, o per i Torinesi, ël gasometro. La particolarità del luogo è già nel nome, è, infatti, una delle poche chiese in Italia intitolate alla Grande Madre. L’edificio, proprietà comunale della città, venne eretto per volontà dei Decurioni a scopo di rendere onore al re Vittorio Emanuele I di Savoia che il 20 maggio 1814 rientrò in Torino dal ponte della Gran Madre (la chiesa sarebbe stata edificata proprio per celebrare l’evento), fra ali di folla festante. Massimo D’Azeglio assistette all’evento in Piazza Castello. Il dominio francese era finito e tornavano gli antichi sovrani. Il passaggio del Piemonte all’impero francese aveva implicato una profonda trasformazione di Torino: il Codice napoleonico trasformò il sistema giuridico, abolì ogni distinzione e i privilegi che in precedenza avevano avvantaggiato la nobiltà, la nuova legislazione napoleonica legalizzò il divorzio, abolì la primogenitura, introdusse norme commerciali moderne, cancellò i dazi doganali. La spinta modernizzatrice avviata da Napoleone con il Codice civile fu di grande impatto e le nuove norme commerciali furono fatte rispettare dalla polizia napoleonica con un controllo sociale nella nostra città senza precedenti. Tuttavia il carattere autoritario delle riforme napoleoniche relegava i Torinesi a semplici esecutori passivi di ordini imposti dall’alto e accrebbe il malcontento di una economia in difficoltà. Quando poi terminò la dominazione francese non vi fu grande entusiasmo, né vi fu esultanza per l’arrivo degli Austriaci. L’8 maggio 1814 le truppe austriache guidate dal generale Ferdinand von Bubna-Littitz entrarono in città, e prontamente rientrò dal suo esilio in Sardegna il re Vittorio Emanuele I, il 20 maggio dello stesso anno. Il re subito volle un immediato ritorno al passato, ossia all’epoca precedente il 1789, abrogando tutte le leggi e le norme introdotte dai Francesi. Il nuovo regime eliminò d’un tratto il principio di uguaglianza davanti alla legge, il matrimonio civile e il divorzio, e reintrodusse il sistema patriarcale della famiglia, le restrizioni civili riservate a ebrei e valdesi e restituì alla Chiesa cattolica il suo ruolo centrale nella società. Il 20 maggio 1814 fu recitato un Te Deum nel Duomo di Torino per celebrare il ritorno del re, che si fermò a venerare la Sacra Sindone. L’autorità municipale festeggiò il ritorno dei Savoia costruendo una chiesa dedicata alla Vergine Maria nel punto in cui il re aveva attraversato il Po al suo rientro in città. A riprova di ciò sul timpano del pronao si legge l’epigrafe “ORDO POPVLVSQVE TAVRINVS OB ADVENTVM REGIS”, (“L’autorità e il popolo di Torino per l’arrivo del re”) coniata dal latinista Michele Provana del Sabbione. imperturbabile e regale: stringe con la mano destra una croce latina e sta seduta mentre guarda fissa l’orizzonte, incurante del giovane che la sta invocando porgendole due tavole di pietra bianca. I capelli sono ricci, e sulla fronte, lasciata scoperta dal manto, vi è una sorta di copricapo, come una corona, su cui compare un simbolo: un triangolo dal quale si dipartono raggi. Spesso, con un occhio al centro del triangolo, il simbolismo è usato in ambito cristiano per indicare l’occhio trinitario di Dio, il cui sguardo si dirama in ogni direzione, ma anche in massoneria è un importante distintivo iniziatico. Perfettamente centrale, ai piedi della scalinata, è l’imponente statua di quasi dieci metri raffigurante Vittorio Emanuele I di Savoia. La torre campanaria, munita di orologio, venne costruita sui tetti dell’edificio che si trova a destra della chiesa nel 1830, in stile neobarocco.

imperturbabile e regale: stringe con la mano destra una croce latina e sta seduta mentre guarda fissa l’orizzonte, incurante del giovane che la sta invocando porgendole due tavole di pietra bianca. I capelli sono ricci, e sulla fronte, lasciata scoperta dal manto, vi è una sorta di copricapo, come una corona, su cui compare un simbolo: un triangolo dal quale si dipartono raggi. Spesso, con un occhio al centro del triangolo, il simbolismo è usato in ambito cristiano per indicare l’occhio trinitario di Dio, il cui sguardo si dirama in ogni direzione, ma anche in massoneria è un importante distintivo iniziatico. Perfettamente centrale, ai piedi della scalinata, è l’imponente statua di quasi dieci metri raffigurante Vittorio Emanuele I di Savoia. La torre campanaria, munita di orologio, venne costruita sui tetti dell’edificio che si trova a destra della chiesa nel 1830, in stile neobarocco.