IL PUNTASPILLI di Luca Martina

I timori che la fase storica nella quale siamo immersi ci riporti per un po’ ad un mondo più piccolo (ne ho scritto qualche giorno fa https://www.linkedin.com/posts/luca-martina_la-fine-della-globalizzazione-activity-6915332559522410496-YQ5V?utm_source=linkedin_share&utm_medium=member_desktop_web), difficile da esplorare e con minori scambi commerciali, sono assolutamente fondati.

Vi è però anche il rischio di sopravvalutare i (tanti) rischi di questa situazione (meno globalizzazione e maggiori nazionalismi) innescatasi con la crisi finanziaria del 2007 e rafforzata poi dal cambio di marcia imposto alla Cina da Xi Jin Ping (con una fortissima attenzione al riequilibrio delle tensioni sociali interne, alla “prosperità comune”, a discapito della crescita ad ogni costo perseguita dai suoi predecessori).

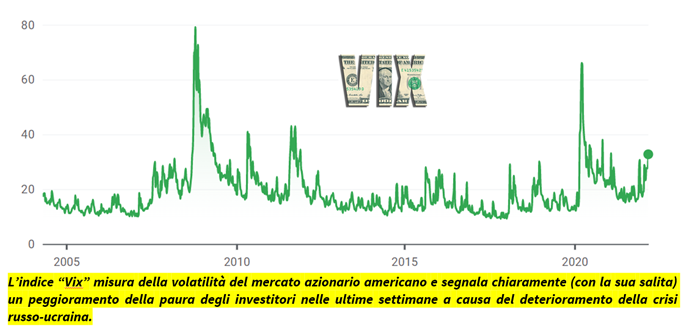

La grave recessione che negli anni 70 aveva funestato il mondo presenta dei tratti comuni con la nostra attualità che ci rendono inquieti: elevata inflazione (con petrolio e materie prime alle stelle) e bassissima crescita economica (la temutissima “stagflazione”).

La storia tende a non ripetersi ma a presentare dei tratti comuni che però, per complicare le cose, spesso si riassemblano in modo diverso generando trasformazioni non sempre in linea con le attese.

La selezione naturale non fa sconti e, come ricordava Charles Darwin, non è la specie più forte o la più intelligente a sopravvivere, ma quella che si adatta meglio al cambiamento.

A confortarci è il fatto che i sistemi economici di 50 anni fa erano molto più dipendenti dall’industria manufatturiera, la più colpita dall’aumento del prezzo delle materie prime, mentre oggi i servizi la fanno da padrone, e dai consumi di petrolio (il cui peso sul PIL era più che doppio di quello attuale).

Avremmo quindi avere la possibilità (oltreché la necessità vitale) di dimostrarci, per usare un termine abusato, più resilienti e “antifragili” del passato ed il ritorno alla normalità potrebbe alla fine sorprenderci positivamente (pur senza renderci immuni dai danni e dalle difficoltà del caso).

Il primo ministro inglese Benjamin Disraeli amava dire che nulla è più educativo che una avversità e qualche anno dopo era un altro grande cancelliere britannico, Winston Churchill, a recitare il suo monito: “Mai lasciare che una buona crisi vada sprecata”.

Pur non volendo eccedere con l’ottimismo, potremmo chiudere con la dichiarazione di Mark Twain, apparsa per smentire l’errata pubblicazione del suo necrologio, sul New York Journal il 2 giugno 1897: “Le notizie sulla mia morte sono una grossolana esagerazione”.

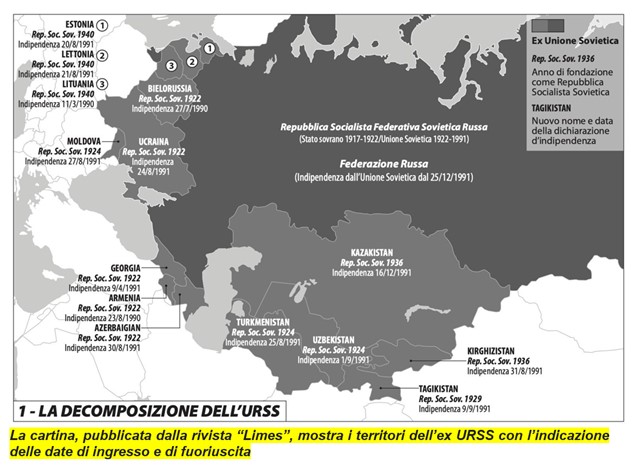

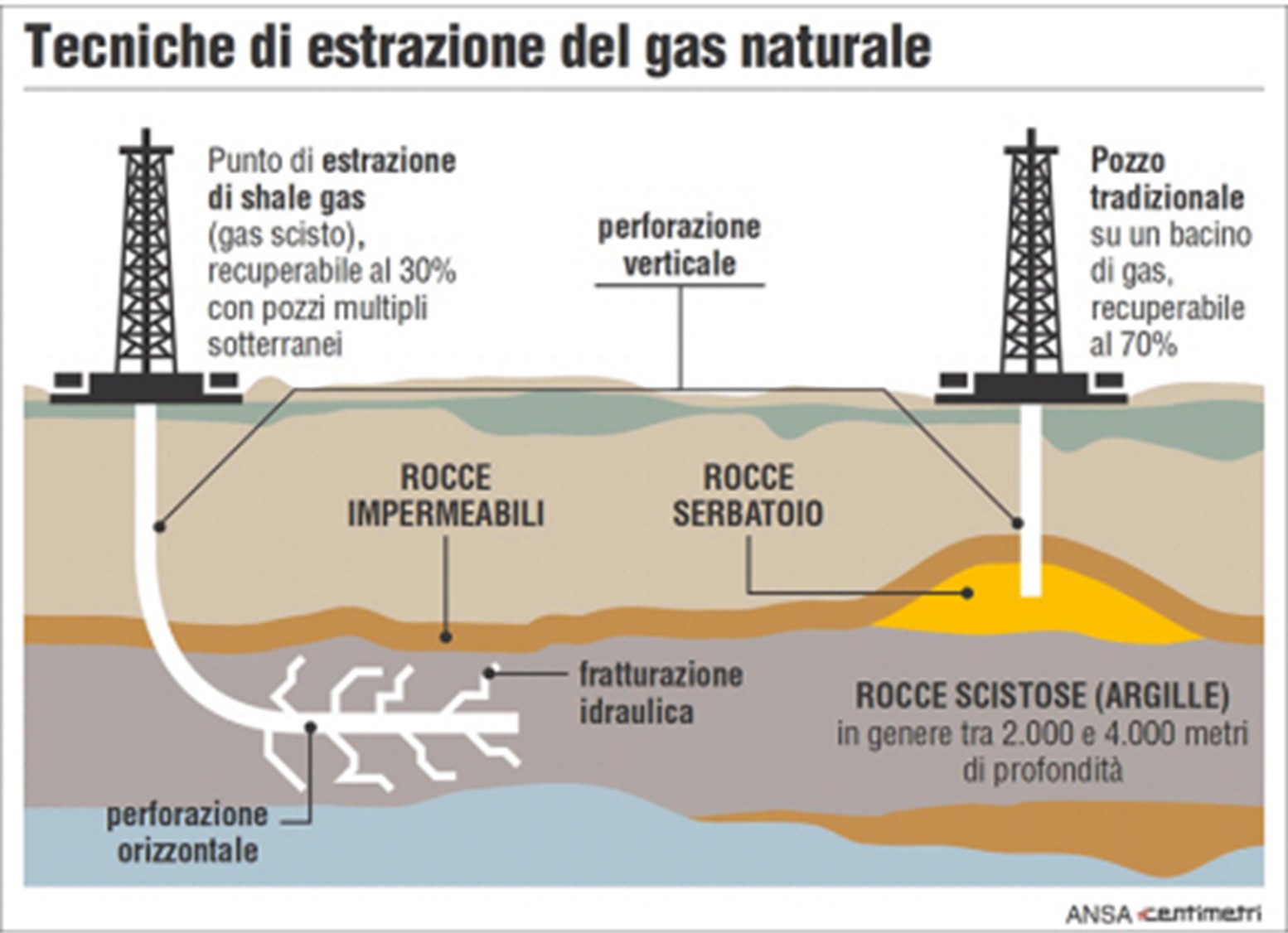

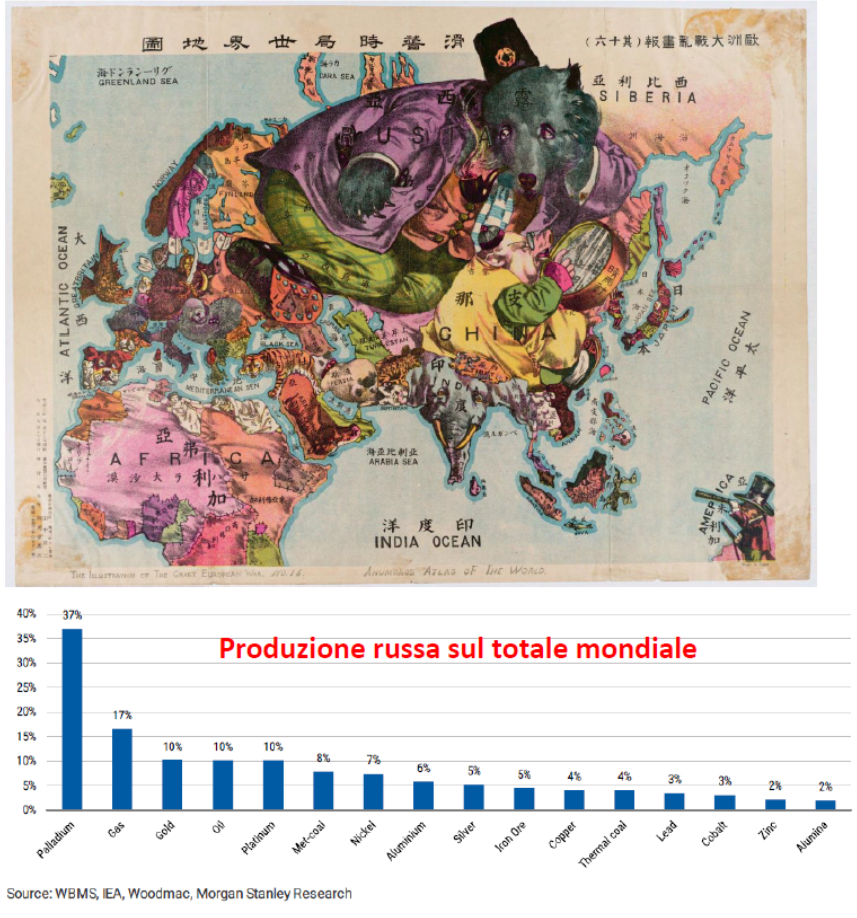

Quello che però ritengo possa essere interessante esaminare qui brevemente è l’importanza che riveste il Paese, guidato dal 2012 dal presidente Putin, nel settore delle materie prime.

Quello che però ritengo possa essere interessante esaminare qui brevemente è l’importanza che riveste il Paese, guidato dal 2012 dal presidente Putin, nel settore delle materie prime.