IL PUNTASPILLI di Luca Martina

La scorsa settimana la Federal Reserve, la banca centrale americana, ha alzato per l’ennesima volta i tassi di interesse ufficiali.

Si tratta del prezzo del denaro che viene utilizzato dalle banche quando prestano soldi tra di loro e, di conseguenza, il riferimento per i finanziamenti, i mutui e le cedole pagate dai titoli di Stato (che rappresentano pur sempre un debito da rimborsare a scadenza).

La brutta notizia non è tanto, l’attesissimo, rialzo dei tassi (dello 0,75%) quanto le parole che il governatore, Jerome Powell, ha utilizzato nel commentare la sua decisione: “Abbiamo ancora del cammino da fare (per poter dire di essere arrivati al livello dei tassi d’interesse desiderato n.d.r.) e i dati economici ci suggeriscono che il livello al quale dovremo arrivare sarà più elevato di quanto pensavamo”.

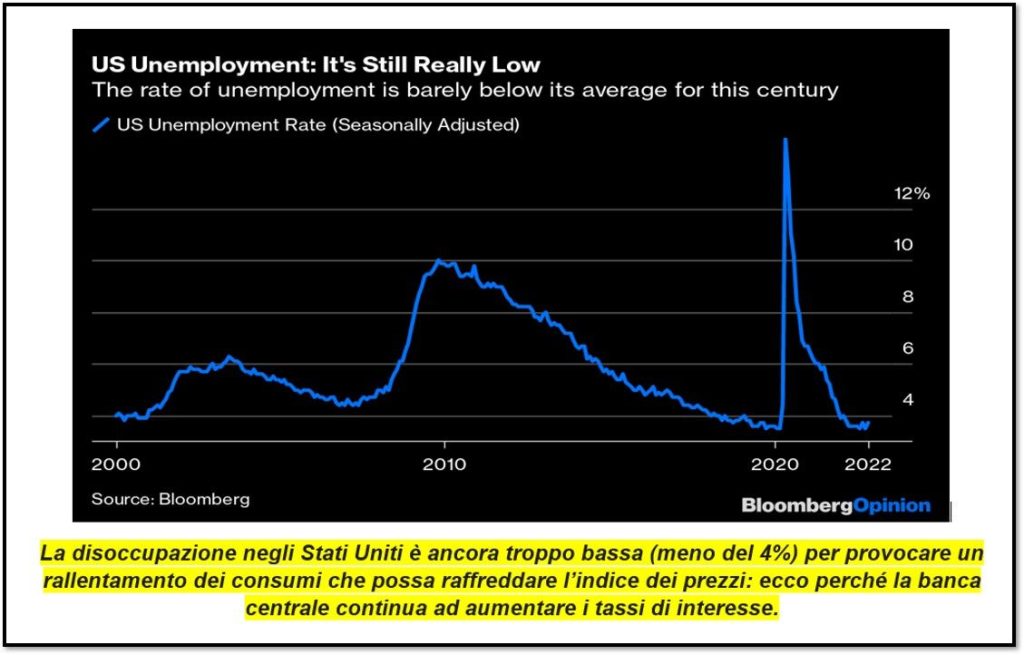

Insomma, la strada si preannuncia più lunga, tortuosa e con il vento contrario (dato da un’economia ancora troppo forte, con una disoccupazione bassissima) di quanto si poteva sperare.

Il mercato azionario, reduce da un paio di settimane tranquille nella irragionevole aspettativa che presto la Federal Reserve si sarebbe accontentata di quanto già fatto negli ultimi mesi, alzando i tassi dallo zero (fino al primo aumento dello scorso marzo) all’attuale 4%, ha innescato una brusca retromarcia.

La determinazione della banca centrale statunitense a indurre un rallentamento dell’economia che freni, per poi invertirlo, l’attuale trend inflazionistico non può più essere messa in dubbio.

Per raggiungere questo obiettivo la Fed è pronta a tenere a freno gli spiriti bollenti degli investitori finanziari, rovesciando secchiate gelate sulle loro teste non appena queste si rialzano.

Mercati finanziari forti, infatti, collidono con l’obiettivo di frenare l’economia (solo una recessione può riuscire ad arrestare i rialzi dei prezzi di beni e servizi) in quanto, con la loro salita e il conseguente arricchimento degli investitori, rappresentano un supporto non richiesto (e attualmente non benvenuto) all’economia statunitense.

La lezione dello scorso luglio, quando le parole di Powell a corredo di un aumento dei tassi, “non abbiamo ancora deciso se in futuro dovremo ritoccare i tassi in modo più aggressivo”, era stata interpretata in modo troppo ottimistico (“forse sta pensando di sospendere gli aumenti del costo del denaro…”) da Wall Street, con una salita nei giorni successivi di più del 10%.

Beninteso: la Fed non ha nulla di personale nei confronti dei mercati azionari, semplicemente non può permettere che la loro forza scoraggi gli americani dal ridurre i loro consumi (rallentando così le pressioni sui prezzi e l’inflazione).

Non tutto il male viene per nuocere, però.

La certezza che la banca centrale statunitense (e con lei, al traino, di quella europea) farà tutto ciò che necessario per stroncare l’inflazione, riportandola sotto controllo, potrebbe alla fine rassicurare gli investitori obbligazionari, che beneficiano di una riduzione dei timori sull’inflazione futura.

Il rendimento dei titoli obbligazionari dovrebbe proteggere il potere d’acquisto della moneta dall’inflazione (attuale e futura) e si muove perciò nella sua stessa direzione.

La relazione tra le quotazioni ed i rendimenti è tale che quando questi ultimi scendono (per il timore di una recessione) le prime salgono, per la gioia degli investitori.

Esattamente il contrario di quanto avvenuto negli ultimi due anni quando la salita dei tassi, frutto dell’impennata dei prezzi al consumo, ha provocato ai risparmiatori perdite superiore a quanto visto negli ultimi quarant’anni (bruciando i guadagni di molti anni).

Per le azioni, infine, non è il caso di disperarsi troppo: la possibilità che si sia già toccato il fondo si è assottigliata ma più che a nuovi crolli dovremo abituarci ad un andamento ondivago, con rimbalzi/eccessi di ottimismo e correzioni/prevalenza del realismo, sino a quando il traguardo, recessione più inflazione in discesa, non si profilerà all’orizzonte e le stime sugli utili aziendali saranno state ridimensionate dai livelli ancora troppo ottimistici.

Ci vorranno ancora alcuni mesi da percorrere in salita e con il vento contrario in faccia ma alla fine rivedremo la discesa: a quel punto il rallentamento economico avrà fatto il suo lavoro e sarà nuovamente tempo per i signori della moneta di ridurre i tassi di interesse e di stimolare l’economia.

Perché, dopo tutto, Dio fornisce il vento ma è l’uomo che deve alzare le vele!

Leggi qui le ultime notizie: IL TORINESE