IL PUNTASPILLI di Luca Martina

La caduta del muro di Berlino, nel novembre 1989 e, poco più tardi, la dissoluzione dell’Unione Sovietica hanno segnato la fine di un conflitto che aveva diviso per più di quarant’anni il mondo in due schieramenti.

La contrapposizione sempre più accesa tra gli Stati Uniti e l’URSS, iniziata dopo la seconda guerra mondiale, venne definita nel 1947 dal giornalista americano Walter Lippmann “Guerra Fredda” e così venne in seguito sempre ricordata.

Ad essere più precisi a coniare il termine era in realtà stato, pochi anni prima, lo scrittore George Orwell che aveva descritto il mondo sopravvissuto al secondo conflitto mondiale come sovrastato dall’ombra di una possibile catastrofe nucleare con una “pace che non è una pace.”

La “Guerra fredda” designava quindi una situazione dove lo scontro avveniva sul terreno delle relazioni diplomatiche, delle alleanze, della politica, della deterrenza (il possesso, da parte delle due parti in causa dell’arma atomica) e raramente (come avvenne in Corea e Vietnam) si traduceva in veri e propri fenomeni bellici, le cosiddette “guerre calde”.

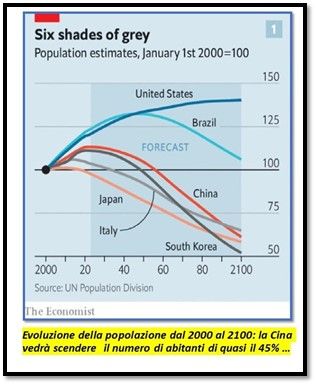

La fase successiva, sino alla seconda metà dello scorso decennio, ha consentito un periodo di forte espansione economica, allargata ad aree del mondo virtualmente assenti fino ad allora dalla cartina economica (i Paesi emergenti, con la Cina a tirare la volata), che può essere racchiuso in un termine quanto mai abusato: globalizzazione.

Sebbene fosse stato introdotto per la prima volta dal settimanale The Economist nel 1962 sono stati proprio gli anni 90 a cogliere i frutti dell’appena nata libertà degli scambi, una volta cadute le frontiere politiche ed ideologiche.

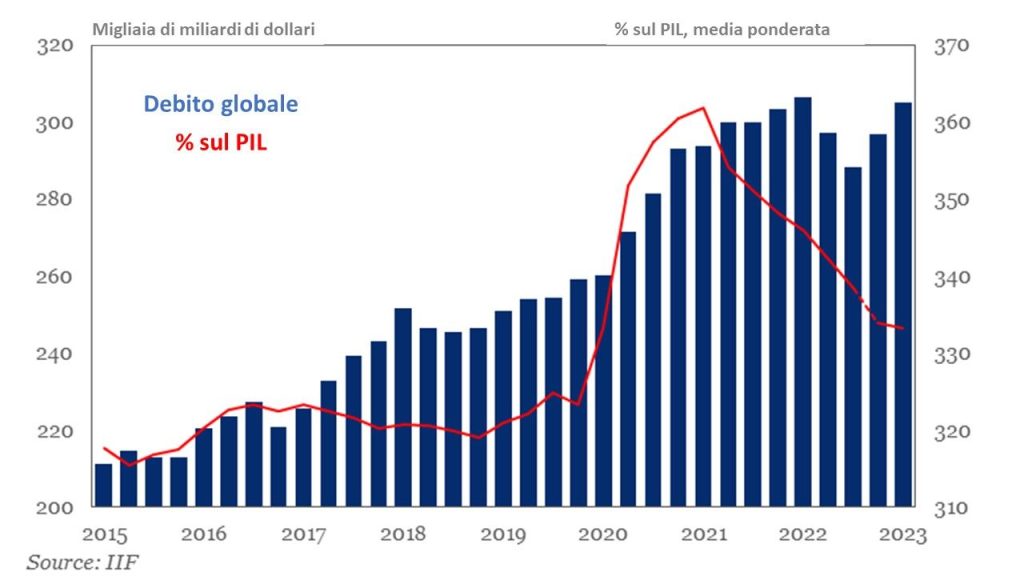

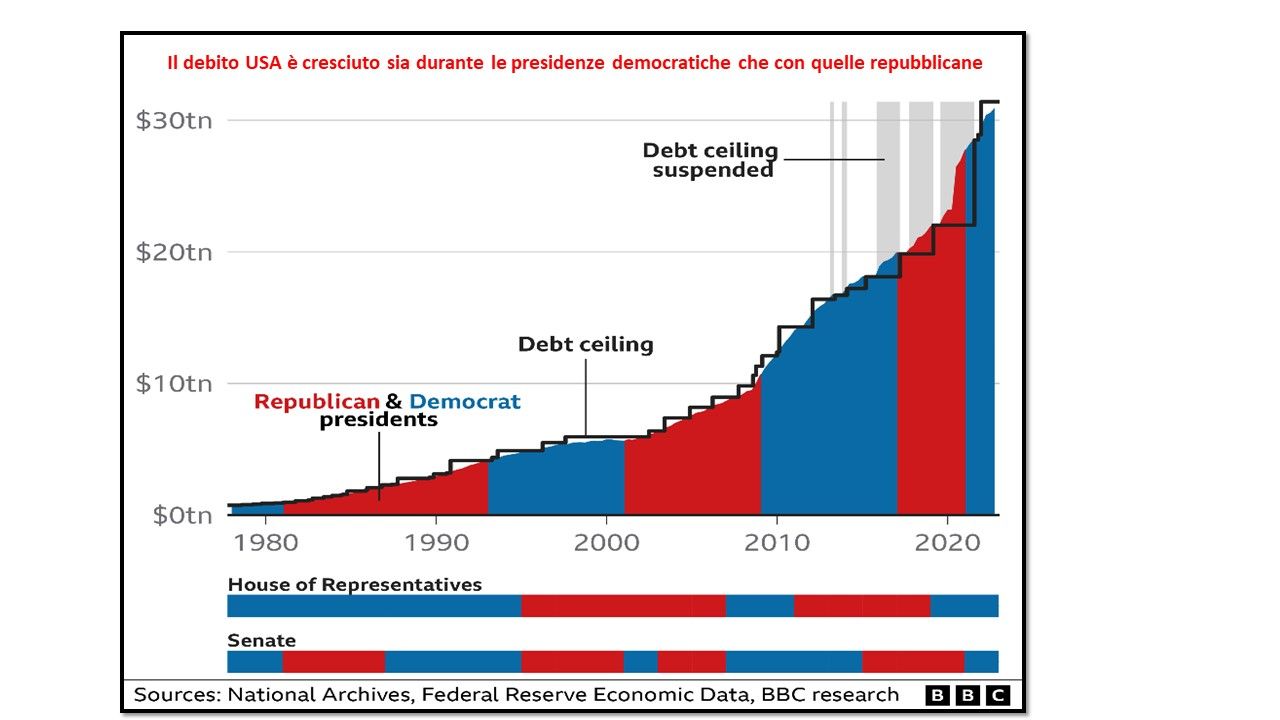

Da qualche anno, però, abbiamo assistito al rallentamento della crescita degli scambi internazionali ed al ritorno di movimenti nazionalisti, a partire dagli Stati Uniti, che non hanno risparmiato nessun continente (anche la Cina, con Xi Jinping ne è stata fiera protagonista).

Che questa fase di “guerre commerciali” sarebbe stata seguita da un ritorno delle “guerre calde” non era certamente immaginabile, sebbene, vista con la lente della storia, non sembri oggi così sorprendente.

Le fasi economiche incerte producono insoddisfazione, squilibri sociali, derive nazionalistiche e (solo in passato, si sperava) guerre e rivoluzioni.

La debolezza occidentale (con il disimpegno statunitense dai principali scenari internazionali operato a partire dalla presidenza Obama) ha consentito, per citare solo gli eventi più recenti, il ritorno al governo del regime talebano in Afghanistan e, successivamente, il risorgere delle ambizioni imperiali (o sovietiche) nella Russia di Putin.

Anche le ultime tragiche vicende israelo-palestinesi, pur nella loro stratificata complessità storica, hanno forse a che fare con una fase caratterizzata dall’assenza di una forte leadership (innanzitutto negli Stati Uniti, alleato storico del Paese di Abramo), insoddisfazione e debolezza interna (il governo di Netanyahu, molto sbilanciato a destra e molto criticato dai suoi connazionali), povertà e desolazione (nei territori palestinesi) e sottovalutazione dei pericoli (il primo ministro aveva destinato il grosso del potente apparato militare alla difesa dei nuovi, sgraditissimi ai palestinesi, insediamenti di coloni lasciando sguarnito il confine con la striscia di Gaza).

Stiamo forse assistendo ad un cambiamento di paradigma, dopo un trentennio di “pax economica”, che andrà seguito con grande attenzione.

La guerra fredda è alle nostre spalle, la globalizzazione è seriamente messa in dubbio ed a qualcuno, purtroppo, è tornata a piacere calda….la guerra.

I tempi e i modi con i quali la situazione si evolverà ci diranno se l’approdo di questa fase magmatica sarà un mondo più stabile (con una Russia più debole, fiaccata dal lungo conflitto e un Medio Oriente non troppo destabilizzato da quanto sta avvenendo) o un luogo più rischioso dove vivere ed investire.

A quest’ultimo proposito, i mercati finanziari hanno mantenuto per ora una relativa calma, con una modesta discesa dei prezzi azionari ed un aumento di pochi dollari del petrolio, nulla a che vedere con il panico generato giusto cinquant’anni fa dalla guerra del Kippur (quando forze egiziane e siriane entrarono nel Sinai innescando la reazione israeliana e l’impennata del greggio).

Il futuro rimane molto incerto e la possibilità di una moderata recessione sembra ora molto più concreta.

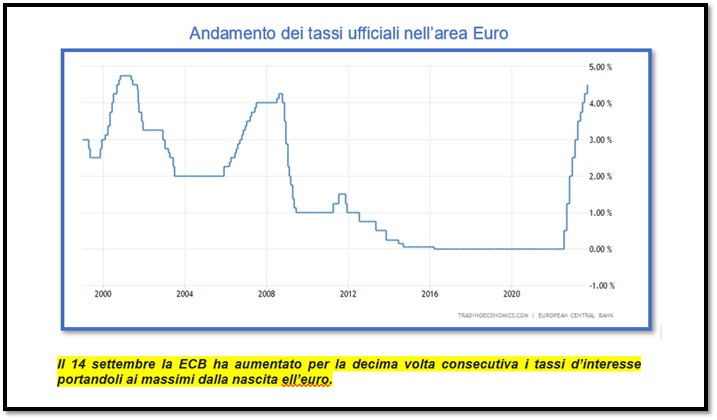

Gli investitori non hanno certo perso le speranze, fiduciosi nell’azione benefiche che potrebbe arrivare dalla politica delle banche centrali che, dopo 18 mesi di rialzi dei tassi, potrebbero presto invertire la rotta (cessando gli aumenti per poi iniziare un ciclo di ribasso dei tassi d’interesse).

L’inverno è alle porte ed una delle variabili che ha più spesso trascinato l’occidente in una recessione è stato l’aumento del prezzo del petrolio (ora alla vigilia dei suoi maggiori consumi stagionali) evento che si verificherebbe con l’allargamento del conflitto all’Iran.

Il coinvolgimento di Teheran potrebbe davvero fare perdere la calma agli investitori e provocare danni economici difficili da immaginare ma questo, per fortuna, non sembra essere un rischio così imminente.

Il quadro è decisamente nebuloso ma, come sempre quando la luce si affievolisce, non è il caso di muoversi freneticamente, in preda alla paura ma, piuttosto, di rimanere fermi sulle proprie posizioni.

Solo così eviteremo di procurarci danni maggiori urtando contro gli ostacoli che non riusciamo a vedere.