IL PUNTASPILLI di Luca Martina

Larry Summers, segretario al tesoro degli Stati Uniti nell’ultimo periodo della presidenza Clinton, è ritenuto essere notoriamente un “falco” avendo sostenuto, per tutti gli ultimi due anni, la necessità di alzare i tassi d’interesse per potere combattere efficacemente l’inflazione.

Anche lui però sembra essere ormai convinto che, a causa dell’incertezza che pervade il quadro economico, non sia il caso di preannunciare ulteriori ritocchi al rialzo quando, mercoledì primo febbraio, la Federal Reserve si riunirà per aumentare i tassi ufficiali d’interesse dello 0,25% (questa la previsione degli analisti).

I dati economici pubblicati negli ultimi mesi sono, infatti sempre più contraddittori.

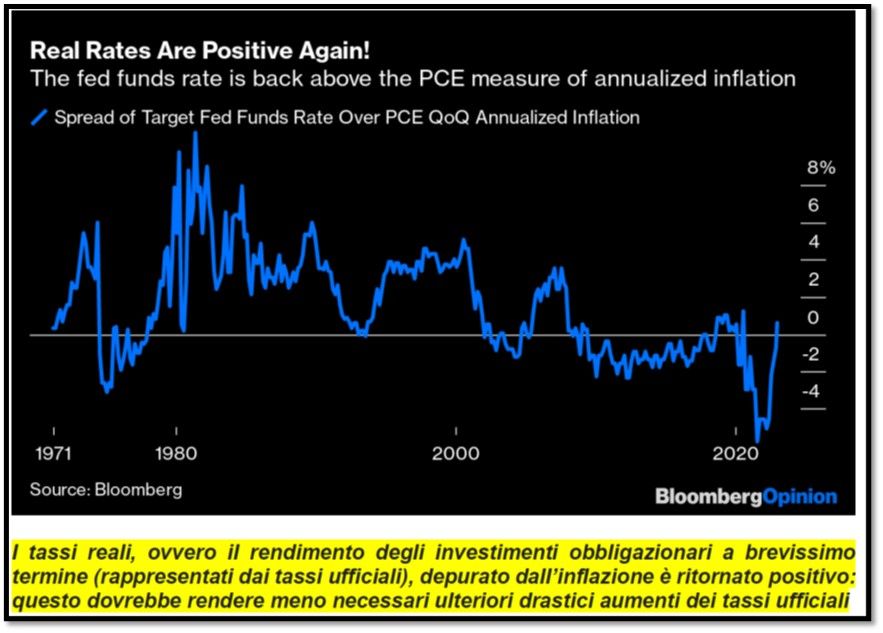

Negli Stati Uniti i consumi stanno rallentando, i licenziamenti annunciati dalla grandi corporates del settore tecnologico si susseguono in modo preoccupante e l’inflazione sembra avere finalmente svoltato (l’aumento dei prezzi per le famiglie, pubblicato la scorsa settimana, è sceso al 3,9%, al di sotto del tasso ufficiale che è pari al 4,5%).

Non che la locomotiva statunitense stia perdendo così rapidamente e pericolosamente (rischiando una dura recessione) velocità: il Pil dell’ultimo trimestre è salito del 2,9%, rallentando solo leggermente rispetto al +3,2% di quello precedente.

Quello che disturba Summers è la mancanza di una direzione chiara e prevedibile del treno a stelle e strisce.

In questo contesto il compito della Federal Reserve, la banca centrale USA, si fa difficile ed il rischio è quello di schiacciare troppo sul pedale del freno (innescando una recessione) o, al contrario, di lasciare viaggiare il convoglio ad una velocità che potrebbe provocarne un deragliamento inflazionistico (aiutato dalla forza dei consumi).

L’immagine che utilizza Larry Summers nella sua recente intervista è molto esplicita: “La Fed sta guidando il suo veicolo in una notte molto, molto nebbiosa”.

Malgrado ciò i tassi nell’era d.C. (dopo Covid) potrebbero assestarsi nei prossimi anni, secondo l’economista americano, ben al disopra delle previsioni attuali del 2,5% (lo 0.5% “reale”, una volta depurati i tassi ufficiali dell’inflazione “desiderata” del 2%).

La preoccupazione non sembra essere però il sentimento principale che si percepisce in questo periodo nei mercati finanziari.

L’ottimismo emerso dagli incontri del World Economic Forum di Davos nelle scorse settimane è stata benzina sul fuoco dei listini, felici di iniziare l’anno su toni opposti a quelli con i quali avevano concluso il 2022.

Al pacchetto delle buone notizie si sono aggiunte ultimamente la cancellazione delle restrizioni in Cina (la fine della “tolleranza zero” nei confronti dei contagi Covid) e la discesa dei prezzi delle fonti energetiche (il gas è sceso del 70% rispetto ai picchi di fine agosto ed è tornato ai livelli pre-guerra).

Le famiglie americane, poi, dispongono ancora di ampi risparmi parcheggiati sui conti correnti (o su investimenti monetari, a scadenza brevissima) pronti ad essere spesi (supportando la crescita) o investiti sui mercati finanziari.

Ma nella notte nebbiosa nella quale stiamo brancolando anche le timide luci possono provocare delle ombre poco rassicuranti: per potere davvero riportare l’inflazione ai livelli desiderati (individuati universalmente nel 2%) i numi tutelari della moneta (le banche centrali) richiedono la presenza di chiari segni di rallentamento (e borse meno ottimiste sul futuro prossimo dell’economia).

Il mix di dati economici migliori del previsto e delle previsioni, da parte delle imprese e degli economisti, di un forte rallentamento nel prossimo futuro è a livelli mai visti negli ultimi cinquant’anni e la possibilità che alla fine l’atterraggio sia più morbido di quanto temuto non è, fortunatamente, da scartare.

Sarebbe una gradita sorpresa e sancirebbe la ripartenza del ciclo economico senza avere subito una fase “ciclica” recessiva.

La risposta non la conosceremo con certezza ancora per qualche mese e l’indicatore che andrà osservato attentamente (e certamente lo farà la Fed) è quello della disoccupazione.

I licenziamenti stanno accelerando negli Stati Uniti e presto ne vedremo le conseguenze (temperate dal nostro stato sociale) anche in Europa.

Sebbene non si tratti certamente di una buona notizia, un aumento dei disoccupati ridurrebbe la pressione agli aumenti dei salari, consentirebbe alle aziende di tagliare i costi (come avvenne nel 2009, dopo la “Grande recessione” degli anni precedenti), rafforzerebbe il trend al ribasso dell’inflazione e rappresenterebbe il segnale ultimo che i mercati aspettavano per aprire una nuova fase di rialzi delle quotazioni.

Rimaniamo quindi con lo sguardo attento a scrutare nella notte, certi che quando scomparirà la nebbia torneremo a riveder le stelle.

Per aspera ad astra.